Công văn số 2835/TCT-TTKT ngày 14/7/2020 của Tổng cục Thuế hướng dẫn tổ chức thực hiện Nghị định số 68/2020/NĐ-CP (2 trang)

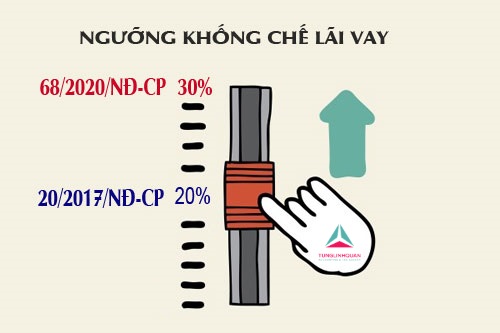

Văn bản hướng dẫn việc áp dụng ngưỡng khống chế (30%) chi phí lãi vay theo quy định mới tại Nghị định số 68/2020/NĐ-CP cho năm tính thuế từ 2019 trở về sau và hồi tố cho các năm 2017 – 2018.

Theo đó, đối với các quyết toán thuế TNDN của năm 2017 và 2018:

– Được phép tính lại chi phí lãi vay của năm hiện hành với ngưỡng 30% thay vì 20%, nhưng phải áp dụng phương pháp tính chi phí lãi vay thuần, tức lãi vay phải trừ đi lãi tiền gởi và lãi cho vay (nếu có)

– Chỉ tính cho lãi vay của năm hiện hành, không bao gồm chi phí lãi vay được chuyển tiếp

– Các đối tượng được miễn khống chế chi phí lãi vay quy định tại điểm c Điều 1 Nghị định số 68/2020/NĐ-CP phải chờ đến năm 2019 mới áp dụng

Về chênh lệch thừa thếu TNDN phát sinh (nếu có):

Số thuế phát sinh do điều chỉnh lại quy định hồi tố này sẽ được bù trừ cho số thuế TNDN phải nộp trong năm 2020, nếu không hết thì bù trừ tiếp trong vòng 5 năm

Quyết toán thuế TNDN của các năm 2017, 2018 nếu đã được cơ quan thuế thanh tra thì doanh nghiệp phải làm đơn đề nghị xác định lại số thuế TNDN phải nộp, sau đó mới được bù trừ.

|

Không hạch toán vào chi phí hoạt động của VPĐD các khoản chi mà VPĐD thanh toán theo ủy quyền |

Khoản chi mà Công ty ủy quyền cho Văn phòng đại diện của mình thanh toán cho khách hàng thì khoản chi này được ghi nhận là chi phí của Công ty chứ không phải của VPĐD, tức không được xem là chi phí hoạt động của VPĐD.

|

Doanh thu hoạt động thi công xây dựng, lắp đặt phát sinh từ thời điểm bàn giao |

Đối với hoạt động thi công xây dựng công trình, thời điểm lập hóa đơn và kê khai tính thuế GTGT, TNDN là thời điểm nghiệm thu, bàn giao, không phân biệt đã hay chưa thu được tiền.

Quy định trên được hiểu là kể từ thời điểm (ký biên bản) bàn giao, doanh thu được cho là đã phát sinh, doanh nghiệp phải khai nộp thuế GTGT và tính thuế TNDN.

|

Về chênh lệch tỷ giá của hàng ủy thác nhập khẩu |

Trường hợp doanh nghiệp nhận nhập khẩu ủy thác, nếu lô hàng có phát sinh chênh lệch tỷ giá thì khoản chênh lệch này không gộp chung vào hóa đơn xuất trả hàng ủy thác.

Theo hướng dẫn tại Khoản 2.2 Phụ lục 4 Thông tư 39/2014/TT-BTC , khi bàn giao hàng nhập khẩu cho bên ủy thác, nếu chưa nộp thuế GTGT thì chỉ lập Phiếu xuất kho kiêm vận chuyển nội bộ, sau khi nộp đủ thuế GTGT thì mới phát hành hóa đơn GTGT giao cho bên ủy thác.

, khi bàn giao hàng nhập khẩu cho bên ủy thác, nếu chưa nộp thuế GTGT thì chỉ lập Phiếu xuất kho kiêm vận chuyển nội bộ, sau khi nộp đủ thuế GTGT thì mới phát hành hóa đơn GTGT giao cho bên ủy thác.

Trị giá và số thuế GTGT ghi trên hóa đơn của hàng ủy thác sẽ phải căn cứ theo giá đã khai nộp thuế GTGT ngay tại khâu nhập khẩu.

ĐẠI LÝ THUẾ TÙNG LINH QUÂN

- Trụ sở chính: 01 Phùng Hưng, Phường Thanh Khê Tây, Quận Thanh Khê, Thành phố Đà Nẵng

- Chi nhánh: Số nhà 12, ngõ 14/4, đường Nguyễn Du, TP. Hà Tĩnh – Hà Tĩnh

- Điện thoại: 02363.642.244 – 02363.642.044 – 0905.171.555

- Email:tlqdailythue@gmail.com

- Web: https://tunglinhquan.com

- FaceBook: https://www.facebook.com/DailythueTunglinhquan

Xem thêm:

- Giảm thuế thu nhập doanh nghiệp năm 2020

- Cách tính tiền bảo hiểm xã hội một lần

- Lưu ý về thuế khi chuyển nhượng vốn

- Danh sách Đại lý thuế mới nhất tại Đà Nẵng

- Tải mẫu ngân hàng đăng ký nộp thuế điện tử

- Áp dụng mức giảm trừ gia cảnh mới từ tháng 07/2020

- DỊCH VỤ KẾ TOÁN ĐÀ NẴNG

- Thành lập công ty chuyên nghiệp tại Đà Nẵng

- Thành lập doanh nghiệp trọn gói tại Đà Nẵng

- Thành lập công ty giá ưu đãi tại Đà Nẵng

- Dịch vụ tư vấn thuế

- Tư vấn pháp luật về thuế tại Đà Nẵng

- Dịch vụ chữ ký số Đà Nẵng

- CHÚNG TÔI LÀ ĐẠI LÝ THUẾ

- Dịch vụ thành lập công ty tại Đà Nẵng

- Dịch vụ đăng ký BHXH Đà Nẵng

- Dịch vụ giải thể doanh nghiệp tại Đà Nẵng

- Đào tạo kế toán tại Đà Nẵng

- Dịch vụ hóa đơn điện tử Đà Nẵng

- Dịch vụ chữ ký số Đà Nẵng

- Dịch vụ quyết toán thuế thu nhập cá nhân tại Đà Nẵng

- Dịch vụ kế toán thuế tại Đà Nẵng