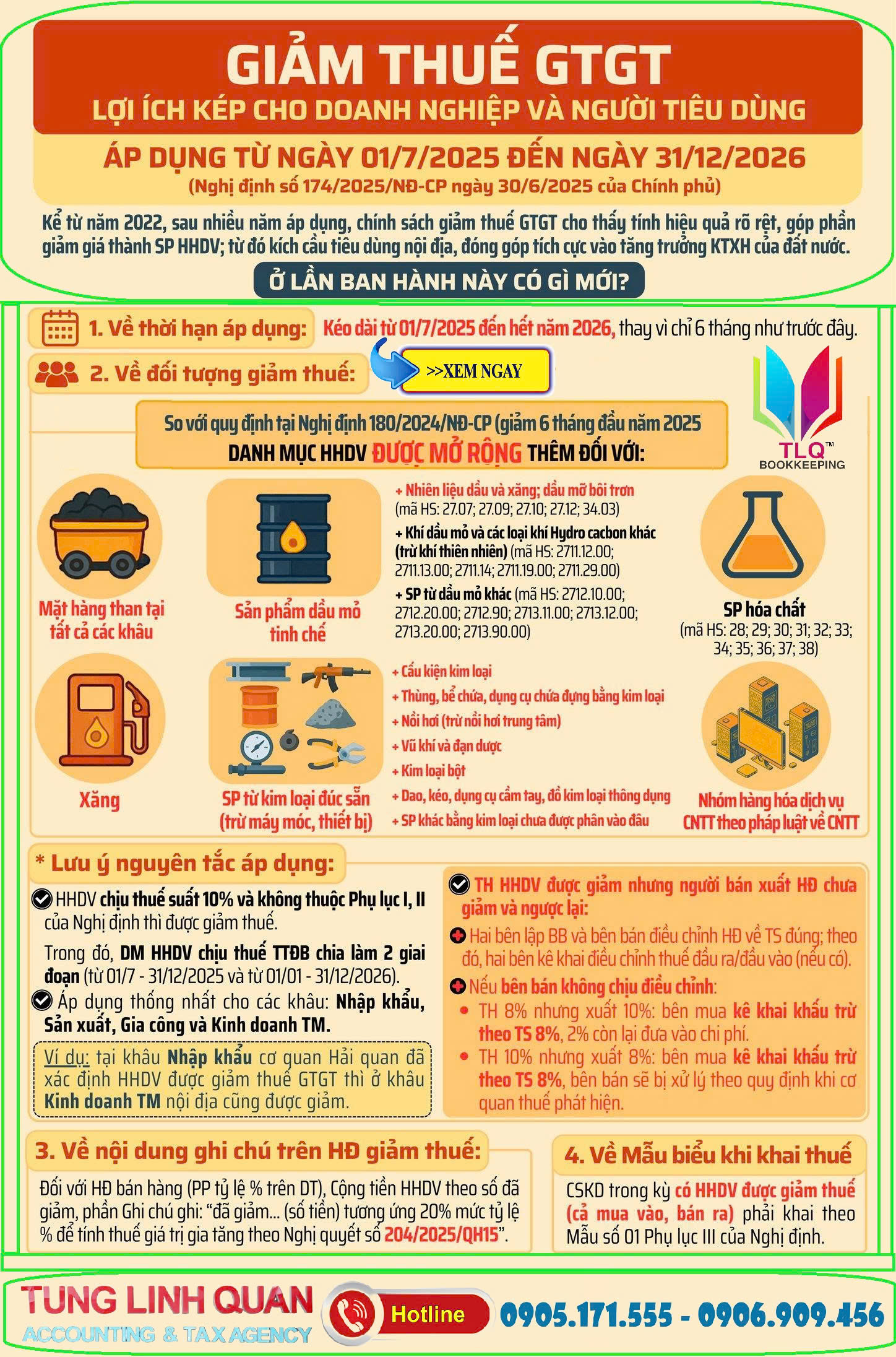

Chính phủ chính thức ban hành Nghị định 174/2025/NĐ-CP quy định hướng dẫn chính sách giảm thuế giá trị gia tăng theo Nghị quyết 204/2025/QH15 ngày 17 tháng 6 năm 2025 của Quốc hội. Theo đó, tiếp tục giảm 2% thuế GTGT đối với một số nhóm hàng hóa, dịch vụ từ 01/07/2025 đến hết 31/12/2026.

1. Tiếp tục giảm 2% thuế GTGT đến hết 31/12/2026

Ngày 17/06, tại Nghị quyết Kỳ họp thứ 9 Quốc hội khóa XV, Quốc hội quyết định tiếp tục giảm 2% thuế suất thuế giá trị gia tăng (GTGT) đối với các nhóm hàng hóa, dịch vụ quy định tại khoản 1 Điều 1 của Nghị quyết số 204/2025/QH15 trong thời gian từ ngày 1/07/2025 đến hết ngày 31/12/2025 nhằm thúc đẩy phát triển sản xuất kinh doanh trong nửa cuối năm 2025 và tiếp tục sang năm 2026.

Quốc hội đã 6 lần thông qua chính sách giảm thuế GTGT còn 8% đối với các nhóm hàng hóa, dịch vụ được quy định cụ thể tại Nghị quyết và Nghị định hướng dẫn.

- Lần 1 – Áp dụng từ 01/02/2022 – 31/12/2022: Giảm 2% thuế GTGT theo Nghị quyết 43/2022/QH15, hướng dẫn tại Nghị định 15/2022/NĐ-CP

- Lần 2 – Áp dụng từ 01/7/2023 – 31/12/2023: Giảm 2% thuế GTGT theo Nghị quyết 101/2023/QH15, hướng dẫn tại Nghị định 44/2023/NĐ-CP

- Lần 3 – Áp dụng từ 01/06/2024 – 30/06/2024: Giảm 2% thuế GTGT theo Nghị quyết 110/2023/QH15, hướng dẫn tại Nghị định 94/2023/NĐ-CP

- Lần 4 – Áp dụng từ 01/7/2024 – 31/12/2024: Giảm 2% thuế GTGT theo Nghị quyết 142/2024/QH15, hướng dẫn tại Nghị định 72/2024/NĐ-CP

- Lần 5 – Áp dụng từ 01/01/2025 – 30/06/2025: Giảm 2% thuế GTGT theo Nghị quyết 174/2024/QH15, hướng dẫn tại Nghị định số 180/2024/NĐ-CP.

- Lần 6 (Mới nhất) – Áp dụng từ 01/07/2025 – 31/12/2025: Giảm 2% thuế GTGT theo Nghị quyết 204/2025/QH15 hướng dẫn tại Nghị định 174/2025/NĐ-CP.

Dưới đây là các thông tin cơ bản về Nghị định giảm thuế VAT năm 2025 – Nghị định số Nghị định 174/2025/NĐ-CP:

| Loại văn bản | Nghị định |

| Số ký hiệu | Nghị định 174/2025/NĐ-CP |

| Cơ quan ban hành | Chính phủ |

| Ngày ban hành | 31-06-2025 |

| Ngày có hiệu lực | 01-07-2025 |

| Trích yếu | Quy định chính sách giảm thuế giá trị gia tăng theo Nghị quyết số 204/2025/QH15 ngày 17/06/2025 của Quốc hội. |

| Tải văn bản | TẠI ĐÂY |

| Phụ lục nghị định | Phụ lục I, II và III ban hành kèm theo Nghị định này quy định danh mục hàng hóa, dịch vụ không được giảm thuế GTGT. |

Tải file phụ lục I, II và III giảm thuế GTGT năm 2025 Nghị định 174/2025/NĐ-CP

- File phụ lục I ban hành kèm theo Nghị định số 174/2025/NĐ-CP: Quy định danh mục hàng hóa, dịch vụ không được giảm thuế » Tải file

- File phụ lục II ban hành kèm theo Nghị định số 174/2025/NĐ-CP: Danh mục hàng hóa, dịch vụ chịu thuế tiêu thụ đặc biệt không được giảm thuế » Tải file

- File phụ lục III ban hành kèm theo Nghị định số 174/2025/NĐ-CP: Mẫu số 01 thực hiện kê khai các hàng hóa, dịch vụ được giảm thuế giá trị gia tăng » Tải file

2. Chính sách giảm thuế GTGT hiện tại áp dụng từ 01/07/2025 đến hết 31/12/2025

2.1. Thời gian giảm thuế GTGT 2025 theo Nghị định 174/2025/NĐ-CP

Căn cứ theo khoản 1 Điều 2 Nghị định số 174/2025/NĐ-CP quy định về thời gian giảm thuế GTGT 2025 như sau:

1. Nghị định này có hiệu lực thi hành từ ngày 01 tháng 7 năm 2025 đến hết ngày 31 tháng 12 năm 2026.

2.2. Đối tượng được giảm thuế GTGT theo Nghị định 174/2025/NĐ-CP

Theo quy định tại Điều 1 Nghị định 174/2025/NĐ-CP, từ ngày 01/07/2025, chính sách giảm thuế giá trị gia tăng 2% (từ 10% xuống còn 8%) được áp dụng đối với các nhóm hàng hóa, dịch vụ đang áp dụng mức thuế suất 10%, trừ nhóm hàng hóa, dịch vụ sau:

- Viễn thông, hoạt động tài chính, ngân hàng, chứng khoán, bảo hiểm, kinh doanh bất động sản, sản phẩm kim loại, sản phẩm khai khoáng (trừ than). Chi tiết tại Phụ lục I ban hành kèm theo Nghị định này.

- Sản phẩm hàng hóa và dịch vụ chịu thuế tiêu thụ đặc biệt (trừ xăng). Chi tiết tại Phụ lục II ban hành kèm theo Nghị định này.

Việc giảm thuế giá trị gia tăng cho từng loại hàng hóa, dịch vụ quy định được áp dụng thống nhất tại các khâu nhập khẩu, sản xuất, gia công, kinh doanh thương mại.

Trường hợp hàng hóa, dịch vụ nêu tại các Phụ lục I và II ban hành kèm theo Nghị định 174/2025/NĐ-CP thuộc đối tượng không chịu thuế giá trị gia tăng hoặc đối tượng chịu thuế giá trị gia tăng 5% theo quy định của Luật Thuế giá trị gia tăng thì thực hiện theo quy định của Luật Thuế giá trị gia tăng và không được giảm thuế giá trị gia tăng.

3. Mức giảm thuế giá VAT năm 2025

Căn cứ theo khoản 2 điều 1 Nghị định 174/2025/NĐ-CP quy định về mức giảm thuế GTGT như sau:

2. Mức giảm thuế giá trị gia tăng:

a) Cơ sở kinh doanh tính thuế giá trị gia tăng theo phương pháp khấu trừ được áp dụng mức thuế suất thuế giá trị gia tăng 8% đối với hàng hóa, dịch vụ quy định tại khoản 1 Điều này.

b) Cơ sở kinh doanh (bao gồm cả hộ kinh doanh, cá nhân kinh doanh) tính thuế giá trị gia tăng theo phương pháp tỷ lệ % trên doanh thu được giảm 20% mức tỷ lệ % để tính thuế giá trị gia tăng khi thực hiện xuất hóa đơn đối với hàng hóa, dịch vụ được giảm thuế giá trị gia tăng quy định tại khoản 1 Điều này.

4. Cách xuất hóa đơn theo mức thuế GTGT mới

Căn cứ theo khoản 3 điều 1 Nghị định 174/2025/NĐ-CP quy định về trình tự thực hiện như sau:

-

Đối với cơ sở kinh doanh tính thuế giá trị gia tăng theo phương pháp khấu trừ được áp dụng mức thuế suất thuế giá trị gia tăng 8%:

-

Tại dòng thuế suất thuế giá trị gia tăng ghi “8%”

-

Ghi rõ “tiền thuế giá trị gia tăng”; “tổng số tiền người mua phải thanh toán”.

-

Căn cứ hóa đơn giá trị gia tăng, cơ sở kinh doanh bán hàng hóa, dịch vụ kê khai thuế giá trị gia tăng đầu ra, cơ sở kinh doanh mua hàng hóa, dịch vụ kê khai khấu trừ thuế giá trị gia tăng đầu vào theo số thuế đã giảm ghi trên hóa đơn giá trị gia tăng.

-

-

Đối với cơ sở kinh doanh (bao gồm cả hộ kinh doanh, cá nhân kinh doanh) tính thuế giá trị gia tăng theo phương pháp tỷ lệ % trên doanh thu

-

Tại cột “Thành tiền” ghi đầy đủ tiền hàng hóa, dịch vụ trước khi giảm

-

Tại dòng “Cộng tiền hàng hóa, dịch vụ” ghi theo số đã giảm 20% mức tỷ lệ % trên doanh thu, đồng thời ghi chú: “đã giảm… (số tiền) tương ứng 20% mức tỷ lệ % để tính thuế giá trị gia tăng theo Nghị quyết số 204/2025/QH15”.

-

-

Trường hợp áp dụng các mức thuế suất khác nhau

-

Trường hợp cơ sở kinh doanh theo theo phương pháp khấu trừ, khi bán hàng hóa, cung cấp dịch vụ áp dụng các mức thuế suất khác nhau thì trên hóa đơn giá trị gia tăng phải ghi rõ thuế suất của từng hàng hóa, dịch vụ.

-

Trường hợp cơ sở kinh doanh tính thuế giá trị gia tăng theo phương pháp tỷ lệ % trên doanh thu, khi bán hàng hóa, cung cấp dịch vụ thì trên hóa đơn bán hàng phải ghi rõ số tiền được giảm.

-

Điều chỉnh hóa đơn khi đã lập và kê khai theo mức thuế chưa được giảm

-

Trường hợp cơ sở kinh doanh đã lập hóa đơn và đã kê khai theo mức thuế suất hoặc mức tỷ lệ % để tính thuế giá trị gia tăng chưa được giảm thì người bán và người mua xử lý hóa đơn đã lập theo quy định pháp luật về hóa đơn, chứng từ.

-

Căn cứ vào hóa đơn sau khi xử lý, người bán kê khai điều chỉnh thuế đầu ra, người mua kê khai điều chỉnh thuế đầu vào (nếu có).

-

Cơ sở kinh doanh thực hiện kê khai các hàng hóa, dịch vụ được giảm thuế giá trị gia tăng theo Mẫu số 01 tại Phụ lục III ban hành kèm theo Nghị định này cùng với Tờ khai thuế giá trị gia tăng.

Share bài viết:

Các Dịch vụ chúng tôi cung cấp gồm:

THÔNG TIN LIÊN HỆ:

THÔNG TIN LIÊN HỆ:

Xem thêm:

- Hoàn tất triển khai hóa đơn điện tử từ máy tính tiền đối với 100% người nộp thuế

- Chính sách hỗ trợ về thuế, lệ phí nổi bật tại Nghị quyết 198/2025/QH15

- Xuất hóa đơn cho khách hàng cá nhân không lấy hóa đơn như thế nào?

- Thay đổi lớn đối với mã số thuế từ ngày 01/7/2025

- Đối tượng nào bắt buộc sử dụng hóa đơn khởi tạo từ máy tính tiền?

- Doanh nghiệp có phải đổi Giấy đăng ký kinh doanh sau khi sáp nhập tỉnh?

- Các khoản tiền làm căn cứ đóng BHXH bắt buộc từ ngày 1/7

- Từ 01/6/2025, có 4 điểm mới về nguyên tắc lập, quản lý, sử dụng hóa đơn, chứng từ

- Một số điểm mới của Luật Thuế GTGT 2024 có hiệu lực từ 01/7/2025

- Thời hạn chậm nhất quyết toán thuế thu nhập cá nhân là ngày 5/5/2025

- Các loại giấy tờ cần sửa đổi, cập nhật thông tin khi đổi CMND/CCCD sang thẻ Căn cước

- Trường hợp bắt buộc phải đổi từ CMND sang thẻ căn cước

- Hướng dẫn nộp báo cáo tình hình sử dụng lao động cuối năm 2024

- Thành lập công ty và dịch vụ kế toán trọn gói

-

Lý do nên lựa chọn dịch vụ thành lập công ty tại Tùng Linh Quân

- Các câu hỏi thường gặp khi thành lập công ty?

- Các loại thuế cơ bản công ty phải nộp

- Tổng hợp điểm mới của Thông tư 40/2021 về thuế hộ kinh doanh

- HƯỚNG DẪN ĐĂNG KÝ DOANH NGHIỆP QUA MẠNG ĐIỆN TỬ

- Chính sách mới về bảo hiểm xã hội

- Chính sách BHXH mới: Đóng 10 năm nhận lương hưu, khó rút 1 lần

- Tư vấn thành lập các loại hình doanh nghiệp

- Thủ tục đăng ký thỏa ước lao động tập thể

- Các quy định khi giải thể doanh nghiệp

- Dịch vụ giải thể doanh nghiệp tại Đà Nẵng

- Thành lập văn phòng đại diện

- Thay đổi Đăng ký kinh doanh

- Thành lập chi nhánh công ty

- Dịch vụ thành lập công ty tại Đà Nẵng

- DỊCH VỤ KẾ TOÁN ĐÀ NẴNG