Thông tư 156/2013/TT-BTC quy định thời hạn nộp hồ sơ khai thuế chậm nhất là ngày thứ 20 của tháng tiếp theo nếu nộp hồ sơ khai thuế tháng; ngày 30 của quý tiếp theo nếu nộp hồ sơ khai thuế quý; ngày thứ 30 của tháng đầu tiên của năm dương lịch nếu nộp hồ sơ khai thuế năm…

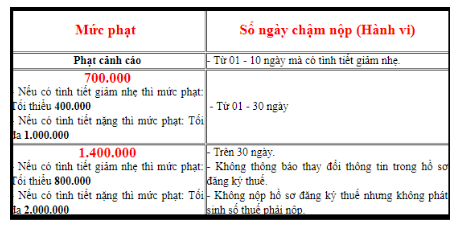

1. Quy định mức phạt chậm nộp tờ khai thuế giá trị gia tăng, thuế thu nhập cá nhân, thuế thu nhập doanh nghiệp

Nộp chậm hồ sơ khai thuế sẽ bị phạt theo quy định của Thông tư 166/2013/TT-BTC với các mức phạt khác nhau.

Dưới đây là mức phạt đối với tổ chức vi phạm; trường hợp cá nhân vi phạm, mức phạt bằng 1/2 mức phạt đối với tổ chức:

|

Số ngày chậm nộp |

Mức phạt |

| Quá hạn từ 01 – 05 ngày

(có tình tiết giảm nhẹ) |

Phạt cảnh cáo |

| Quá hạn từ 01 – 10 ngày |

Phạt 700.000 đồng – Có tình tiết giảm nhẹ: Phạt tối thiểu 400.000 đồng |

| Quá hạn từ 10 – 20 ngày |

Phạt 1,4 triệu đồng – Có tình tiết giảm nhẹ: Phạt tối thiểu 800.000 đồng |

| Quá hạn từ 20 – 30 ngày |

Phạt 2,1 triệu đồng – Có tình tiết giảm nhẹ: Phạt tối thiểu 1,2 triệu đồng |

| Quá hạn từ 30 – 40 ngày |

Phạt 2,8 triệu đồng – Có tình tiết giảm nhẹ: Phạt tối thiểu 1,6 triệu đồng |

| Quá hạn từ 40 – 90 ngày Quá hạn trên 90 ngày nhưng không phát sinh số thuế phải nộp Không nộp hồ sơ khai thuế nhưng không phát sinh số thuế phải nộp |

Phạt 3,5 triệu đồng – Có tình tiết giảm nhẹ: Phạt tối thiểu 02 triệu đồng |

VD: Hạn nộp Tờ khai thuế GTGT Qúy 4/2018 là ngày 30/1/2019. -> Nhưng đến ngày 8/2/2019 bạn mới nộp. -> Số ngày chậm nộp là 8 ngày (Tính từ ngày 1/2/2019).

=> Mức phạt là: Từ 400.000 – 1.000.000 -> Bình quân sẽ là: 700.000

Theo khoản 3 điều 10 Thông tư 156/2013/TT-BTC quy địnhh về Thời hạn nộp hồ sơ khai thuế cụ thể như sau:

“- Thời hạn nộp hồ sơ khai thuế theo từng lần phát sinh nghĩa vụ thuế chậm nhất là ngày thứ 10 (mười), kể từ ngày phát sinh nghĩa vụ thuế.

– Thời hạn nộp hồ sơ khai thuế tháng chậm nhất là ngày thứ 20 (hai mươi) của tháng tiếp theo tháng phát sinh nghĩa vụ thuế.

– Thời hạn nộp hồ sơ khai thuế quý, tạm tính theo quý chậm nhất là ngày thứ 30 (ba mươi) của quý tiếp theo quý phát sinh nghĩa vụ thuế.

– Thời hạn nộp hồ sơ khai thuế năm chậm nhất là ngày thứ 30 (ba mươi) của tháng đầu tiên của năm dương lịch.

– Thời hạn nộp hồ sơ quyết toán thuế năm chậm nhất là ngày thứ 90 (chín mươi), kể từ ngày kết thúc năm dương lịch hoặc năm tài chính.”

Như vậy: Sau khi đã xác định được hạn nộp Tờ khai thuế -> Thì số ngày chậm nộp sẽ được tính từ ngày liền kề sau ngày cuối cùng của thời hạn nộp tờ khai – đến ngày thực nộp Tờ khai.

“Số ngày chậm nộp tiền thuế (bao gồm cả ngày lễ, ngày nghỉ theo quy định của pháp luật) được tính từ ngày liền kề sau ngày cuối cùng của thời hạn nộp thuế, thời hạn gia hạn nộp thuế theo quy định của pháp luật về thuế, thời hạn nộp thuế ghi trong thông báo hoặc quyết định xử lý vi phạm pháp luật về thuế của cơ quan thuế hoặc quyết định xử lý của cơ quan nhà nước có thẩm quyền đến ngày người nộp thuế nộp số tiền thuế vào ngân sách nhà nước”

(Theo khoản 1 điều 34 Thông tư 156/2013/TT-BTC)

2. Quy định về mức xử phạt chậm nộp hồ sơ đăng ký thuế, chậm thông báo thay đổi thông tin trong hồ sơ đăng ký thuế

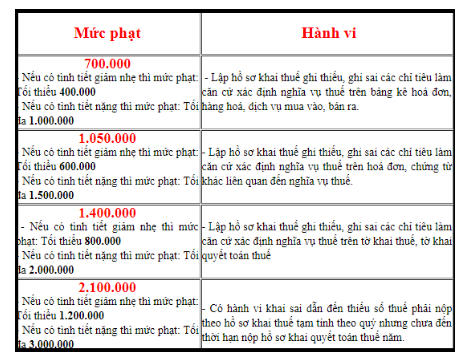

3. Mức phạt đối với hành vi khai không đầy đủ các nội dung trong hồ sơ thuế

– Không áp dụng các mức xử phạt quy định trên đối với trường hợp người nộp thuế trong thời gian được gia hạn thời hạn nộp hồ sơ khai thuế, gia hạn thời hạn nộp thuế.

– Trường hợp chậm nộp hồ sơ khai thuế quá thời hạn quy định và cơ quan thuế đã ra quyết định ấn định số thuế phải nộp. Sau đó trong thời hạn 90 ngày, kể từ ngày hết hạn nộp hồ sơ khai thuế, người nộp thuế nộp hồ sơ khai thuế hợp lệ và xác định đúng số tiền thuế phải nộp của kỳ nộp thuế thì cơ quan thuế xử phạt hành vi chậm nộp hồ sơ khai thuế theo Khoản 1, 2, 3, 4, 5 và Khoản 6 Điều này và tính tiền chậm nộp tiền thuế theo quy định. Cơ quan thuế phải ra quyết định bãi bỏ quyết định ấn định thuế.

Các tình tiết tăng nặng, tình tiết giảm nhẹ được quy định cụ thể tại Luật xử lý vi phạm hành chính năm 2012.

ĐẠI LÝ THUẾ TÙNG LINH QUÂN

Địa chỉ: 01 Phùng Hưng, Phường Thanh Khê Tây, Quận Thanh Khê, Thành phố Đà Nẵng

Điện thoại: 02363.642.244 – 02363.642.044 – 0905.171.555

Email:tlqdailythue@gmail.com

FaceBook: https://www.facebook.com/DailythueTunglinhquan

Các bài viết liên quan:

Hướng dẫn về quyết toán thuế TNCN 2018

THỜI HẠN NỘP BCTC NĂM 2018?

Cách tính thuế thu nhập doanh nghiệp năm 2019

Thủ tục quyết toán thuế thu nhập doanh nghiệp năm 2018

Hướng dẫn kê khai thuế GTGT

Cách tính thuế thu nhập cá nhân 2019

Lưu ý khi khai quyết toán thuế TNCN 2018

Khoản chi phúc lợi có được miễn khấu trừ thuế TNCN?

Trường hợp nào không phải đóng BHXH bắt buộc 2019

Xem thêm: Dịch vụ Đại lý thuế, Dịch vụ ke toán, Dịch vụ Lập báo cáo tài chính & Lập Quyết toán thuế, Dịch vụ thành lập công ty tại Đà Nẵng,Tư vấn thuế, Tư vấn chuyển đổi loại hình doanh nghiệp, Dịch vụ đăng ký BHXH Đà Nẵng, Đào tạo kế toán thực hành

[…] Xem thêm: Mức phạt nộp chậm hồ sơ khai thuế […]

[…] Xem thêm: Mức phạt nộp chậm hồ sơ khai thuế […]