Thuế GTGT là loại thuế có kỳ kê khai theo tháng hoặc theo quý

Do vậy, trước khi hướng dẫn các bạn cách kê khai hóa đơn thay thế thì chúng tôi sẽ làm cho các bạn hiểu về các khái niệm:

Thế nào là hóa đơn thay thế? Thế nào là hóa đơn bị thay thế?

Ví dụ:

+ Ngày 30/05/2024, Bán hàng và lập hóa đơn số 00001000

+ Đến ngày 10/06/2024, Phát hiện ra hóa đơn số 00001000 lập ngày 30/05/2024 có sai sót

=> Hai bên thống nhất xử lý hóa đơn có sai sót này bằng hình thức lập hóa đơn thay thế

=> Bên bán đã xuất hóa đơn thay thế số 00001095 vào ngày 10/06/2024

=> Sau khi xuất xong hóa đơn thay thế số 00001095 thì trên phần mềm lập hóa đơn điện tử và trên hệ thống https://hoadondientu.gdt.gov.vn/ của tổng cục thuế: hóa đơn có sai sót số 00001000 lập ngày 30/05/2024 sẽ trở thành hóa đơn bị thay thế (Cụ thể là hóa đơn số 00001000 bị thay thế bởi hóa đơn số 00001095)

Thế nào là cùng kỳ? Thế nào là khác kỳ?

Ví dụ 1: Hóa đơn bị thay thế (hóa đơn có sai sót) cùng kỳ với hóa đơn thay thế

+ Ngày 20/05/2024, Bán hàng và lập hóa đơn số 00000920

+ Đến ngày 15/06/2024, Phát hiện ra hóa đơn số 00000920 lập ngày 20/05/2024 có sai sót => Nên đã lập hóa đơn thay thế số 00000935 ngày 15/06/2024

Chúng ta thấy rằng: Đối với Công ty K thì:

+ Hóa đơn bị thay thế (hóa đơn có sai sót) số 00000920 được lập vào ngày 20/05/2024: Tức là thuộc kỳ qúy 2/2024

+ Và hóa đơn thay thế số 00000935 được lập vào ngày 15/06/2024: Tức là cũng thuộc kỳ qúy 2/2024

=> Hóa đơn bị thay thế (hóa đơn có sai sót) số 00000920 và hóa đơn thay thế số 00000935 đang thuộc vào cùng 1 kỳ đó là kỳ quý 2/2024

Ví dụ 2: Hóa đơn bị thay thế (hóa đơn có sai sót) khác kỳ với hóa đơn thay thế

Công ty B có kỳ kê khai thuế GTGT theo tháng

+ Ngày 25/05/2024, Bán hàng và lập hóa đơn số 00000800

+ Đến ngày 03/06/2024, Phát hiện ra hóa đơn số 00000800 lập ngày 25/05/2024 có sai sót => Nên đã lập hóa đơn thay thế số 00000862 ngày 03/06/2024

Chúng ta thấy rằng: Đối với Công ty B thì:

| Hóa đơn bị thay thế (hóa đơn có sai sót) số 00000800 | đang khác kỳ với | Hóa đơn thay thế số 00000862 |

| được lập vào ngày 25/05/2024 | được lập vào ngày 03/06/2024 | |

| Tức là thuộc kỳ tháng 5/2024 | KHÁC | Tức là thuộc kỳ tháng 6/2024 |

Do cách kê khai của hóa đơn thay thế cùng kỳ và hóa đơn thay thế khác kỳ không giống nhau => Nên trước khi tiến hành kê khai hóa đơn thay thế thì các bạn phải phân biệt rõ như vậy để thực hiện kê khai đúng quy định

Cách kê khai hóa đơn thay thế trong từng trường hợp cụ thể:

Căn cứ hướng dẫn:

+ Công văn 2546/TCT-CS ngày 22 tháng 6 năm 2023 của Tổng Cục Thuế V/v khai bổ sung đối với hóa đơn bỏ sót, hóa đơn điều chỉnh, hóa đơn thay thế.

+ Công văn 70311/CTHN-TTHT ngày 29 tháng 9 năm 2023 của Cục thuế TP Hà Nội V/v kê khai thuế liên quan đến các hóa đơn điện tử điều chỉnh, thay thế

1. Cách kê khai hóa đơn thay thế cùng kỳ kê khai với hóa đơn bị thay thế (hóa đơn có sai sót)

Nếu hóa đơn thay thế và hóa đơn bị thay thế (hóa đơn có sai sót) phát sinh cùng 1 kỳ thì:

+ Chỉ dùng hóa đơn thay thế để kê khai thuế GTGT

+ Không dùng hóa đơn bị thay thế (hóa đơn có sai sót) để kê khai thuế (Vì sau khi lập hóa đơn thay thế thì hóa đơn bị thay thế này đã hết giá trị)

Ví dụ 1: Công ty K bán hàng cho công ty B:

+ Công ty K có kỳ kê khai thuế GTGT là kỳ theo quý

+ Công ty B có kỳ kê khai thuế GTGT là theo tháng

Có phát sinh hóa đơn như sau:

Kê khai thuế GTGT:

Đối với bên bán(Công ty K) |

Đối với bên mua(Công ty B) |

Vì có kỳ kê khai thuế GTGT là theo quý mà hóa đơn thay thế số 00001420 đang có cùng kỳ kê khai với hóa đơn bị thay thế số 00001350 (cùng thuộc vào kỳ quý 3/2024) |

Vì có kỳ kê khai thuế GTGT là theo tháng mà hóa đơn thay thế số 00001420 đang có cùng kỳ kê khai với hóa đơn bị thay thế số 00001350 (cùng thuộc vào kỳ tháng 7/2024) |

Nên Công ty K sẽ:+ Dùng hóa đơn thay thế số 00001420 để kê khai thuế GTGT vào kỳ quý 3/2024

+ Mà không dùng hóa đơn bị thay thế (hóa đơn có sai sót) số 00001350 để kê khai thuế

|

Nên Công ty B sẽ:+ Dùng hóa đơn thay thế số 00001420 để kê khai thuế GTGT vào kỳ quý 3/2024

+ Mà không dùng hóa đơn bị thay thế (hóa đơn có sai sót) số 00001350 để kê khai thuế

|

Ví dụ 2: Công ty K bán hàng cho công ty Đ:

Có phát sinh hóa đơn như sau:

+ Ngày 20/07/2024: Bán hàng và lập hóa đơn số 00001680 (Đây là hóa đơn gốc – gọi là F0)

+ Đến ngày 31/07/2024: Bên mua phát hiện ra hóa đơn số 00001680 có sai sót

=> Hai bên thống nhất xử lý hóa đơn có sai sót này bằng hình thức lập hóa đơn thay thế

=> Bên bán đã xuất hóa đơn thay thế số 00001722 vào ngày 31/07/2024 (Đây là hóa đơn thay thế lần 1 – gọi là F1)

+ Đến ngày 15/08/2024: Lại tiếp tục phát hiện ra hóa đơn số 00001722 có sai sót

=> Vì hóa đơn F1 đã xử lý sai sót bằng hình thức lập hóa đơn thay thế nên khi hóa đơn F1 số 00001722 bị sai thì sẽ phải xử lý tiếp bằng hình thức lập hóa đơn thay thế

=> Bên bán đã xuất hóa đơn thay thế số 00001950 vào ngày 15/08/2024 (Đây là hóa đơn thay thế lần 2 – gọi là F2)

Lưu ý: Sau khi xuất xong hóa đơn thay thế F2 số 00001950 thì: Hóa đơn F1 số 00001722 trở thành hóa đơn bị thay thế (Cụ thể là hóa đơn số 00001722 bị thay thế bởi hóa đơn số 00001950) => Hóa đơn này cũng hết giá trị giống hóa đơn gốc số 00001680

Kê khai thuế GTGT:

| Đối với bên bán (Công ty K) |

Đối với bên mua (Công ty Đ) |

Vì có kỳ kê khai thuế GTGT là theo quý mà hóa đơn thay thế và hóa đơn bị thay thế đều có cùng kỳ kê khai là kỳ quý 3/2024 |

Vì có kỳ kê khai thuế GTGT là theo quý mà hóa đơn thay thế và hóa đơn bị thay thế đều có cùng kỳ kê khai là kỳ quý 3/2024 |

Nên Công ty K sẽ:+ Dùng hóa đơn thay thế cuối cùng số 00001950 để kê khai thuế GTGT vào kỳ quý 3/2024

+ Mà không dùng hóa đơn bị thay thế số 00001680 và số 00001722 để kê khai thuế

|

Nên Công ty Đ sẽ:+ Dùng hóa đơn thay thế cuối cùng số 00001950 để kê khai thuế GTGT vào kỳ quý 3/2024

+ Mà không dùng hóa đơn bị thay thế số 00001680 và số 00001722 để kê khai thuế

|

Lưu ý: Nếu trong cùng 1 kỳ kê khai mà 1 hóa đơn bị thay thế nhiều lần thì sẽ sử dụng hóa đơn thay thế lần cuối cùng để kê khai thuế

>> Xem thêm: BÁO GIÁ DỊCH VỤ ĐĂNG KÝ THÀNH LẬP CÔNG TY

2. Cách kê khai hóa đơn thay thế khác kỳ kê khai với hóa đơn bị thay thế (hóa đơn có sai sót)

* Trường hợp 1: Đối với các lỗi sai trên hóa đơn mà liên quan đến tờ khai thuế GTGT:

Những thông tin trên hóa đơn được sử dụng để kê khai lên tờ khai thuế GTGT?

Đó là những thông tin sau:

* Đối với bên bán:

Hóa đơn đầu ra liên quan đến tờ khai thuế GTGT mẫu 01/GTGT như sau:

+ Thông tin về số tiền tại các dòng chỉ tiêu “Cộng tiền hàng”, “Tiền thuế GTGT” trên hóa đơn sẽ liên quan đến doanh thu (cột giá trị HH-DV) và tiền thuế GTGT trên tờ khai thuế GTGT

+ Thông tin về thuế suất thuế GTGT: liên quan đến việc doanh thu tại dòng “Cộng tiền hàng” trên hóa đơn đó sẽ kê khai vào chỉ tiêu nào trong các chỉ tiêu từ 26 đến 36 trên tờ khai thuế 01/GTGT, hay sẽ kê khai lên phụ lục giảm thuế GTGT (nếu hóa đơn đó đang bán mặt hàng được giảm thuế GTGT)

* * Đối với bên mua:

Hóa đơn đầu vào sẽ liên quan đến chỉ tiêu 23, 24, 25 trên tờ khai thuế GTGT mẫu 01/GTGT

Tình huống: Công ty K bán hàng cho công ty B:

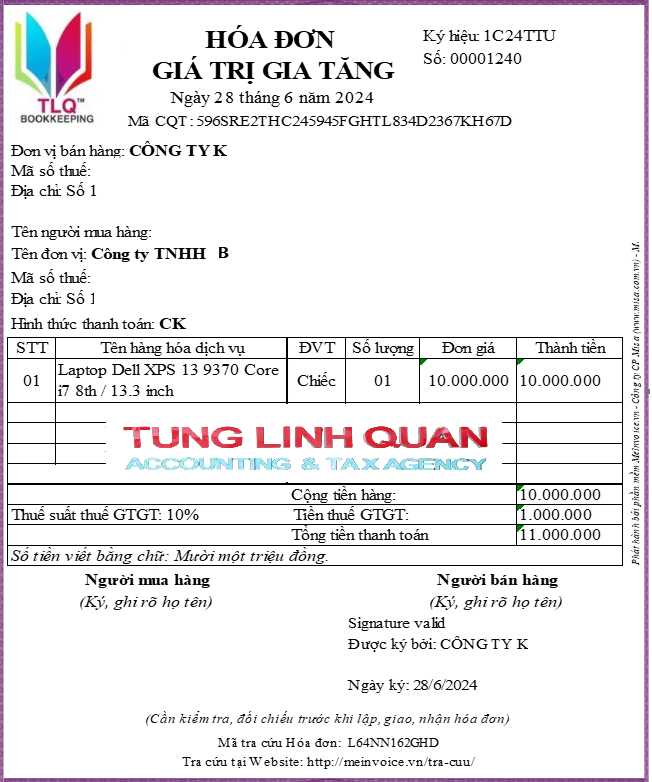

Có phát sinh hóa đơn và kê khai thuế GTGT như sau:

+ Ngày 15/07/2024: Công ty B đã làm và nộp tờ kê khai thuế GTGT của kỳ tháng 6/2024 về CQT (đã kê khai hóa đơn đầu vào số 00001240 vào tờ khai thuế GTGT này)

+ Ngày 20/07/2024: Công ty K đã làm và nộp tờ kê khai thuế GTGT của kỳ quý 2/2024 về CQT (đã kê khai hóa đơn đầu ra số 00001240 vào tờ khai thuế GTGT này)

+ Đến ngày 01/08/2024: Phát hiện ra hóa đơn số 00001240 có sai sót về đơn giá dẫn đến sai cả về Thành tiền, Cộng tiền hàng, tiền thuế GTGT và tổng thanh toán

=> Hai bên thống nhất xử lý hóa đơn có sai sót này bằng hình thức lập hóa đơn thay thế

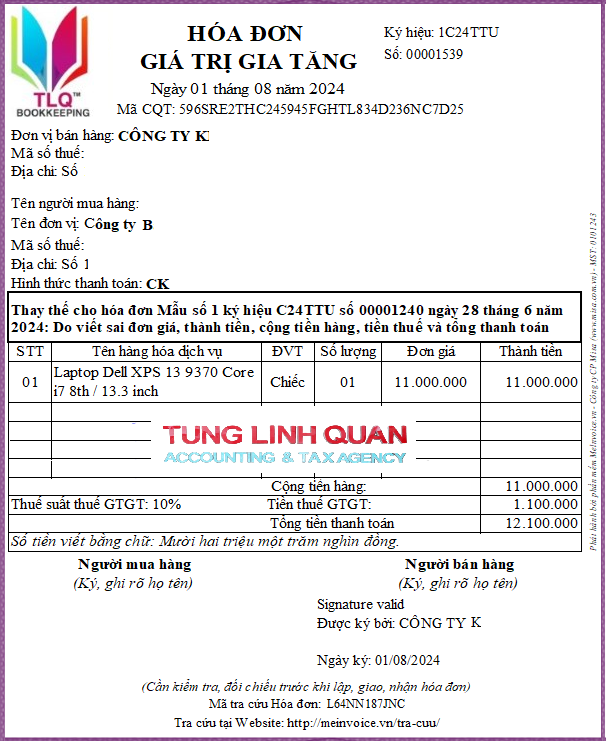

=> Bên bán đã xuất hóa đơn thay thế số 00001539 vào ngày 01/08/2024 theo đúng với đơn giá đã thỏa thuận trên hợp đồng như sau:

>> Xem thêm: Dịch vụ báo cáo tài chính cuối năm

Xác định tình huống và Kê khai thuế GTGT:

Đối với bên bán(Công ty K) |

Đối với bên mua(Công ty B) |

+ Hóa đơn bị thay thế số 00001240 phát sinh vào ngày 28/06/2024: tức là thuộc vào kỳ quý 2/2024+ Còn hóa đơn thay thế số 00001539 phát sinh vào ngày 01/08/2024: tức là thuộc vào kỳ quý 3/2024=> Hóa đơn thay thế đang khác kỳ kê khai với hóa đơn bị thay thế (hóa đơn có sai sót) |

+ Hóa đơn bị thay thế số 00001240 phát sinh vào ngày 28/06/2024: tức là thuộc vào kỳ tháng 6/2024+ Còn hóa đơn thay thế số 00001539 phát sinh vào ngày 01/08/2024: tức là thuộc vào kỳ tháng 8/2024=> Hóa đơn thay thế đang khác kỳ kê khai với hóa đơn bị thay thế (hóa đơn có sai sót) |

=> Vì hóa đơn viết sai số 00001240 đang có doanh thu (10 triệu) và tiền thuế GTGT đầu ra (1 triệu) thấp hơn so với giá trị và tiền thuế của hàng bán nên đã làm cho tờ khai thuế GTGT của quý 2/2024 bị sai sót (đang kê khai sai theo hóa đơn sai)Nên Công ty K sẽ sử dụng hóa đơn thay thế số 00001539 để kê khai điều chỉnh bổ sung vào kỳ quý 2/2024 (kỳ có sai sót)Để điều chỉnh tăng phần chênh lệch giữa hóa đơn thay thế số 00001539 và hóa đơn bị thay thế số 00001240 : + Tăng doanh thu thêm 1.000.000đ vào chỉ tiêu 32

|

=> Vì hóa đơn viết sai số 00001240 đang có giá trị hàng hóa mua vào (10 triệu) và tiền thuế GTGT đầu vào (1 triệu) thấp hơn so với giá trị và tiền thuế của hàng mua nên đã làm cho tờ khai thuế GTGT của quý 2/2024 bị sai sót (đang kê khai sai theo hóa đơn sai)Nên Công ty B sẽ sử dụng hóa đơn thay thế số 00001539 để kê khai điều chỉnh bổ sung vào kỳ quý 2/2024 (kỳ có sai sót)Để điều chỉnh tăng phần chênh lệch giữa hóa đơn thay thế số 00001539 và hóa đơn bị thay thế số 00001240:+ Tăng giá trị hàng hóa dịch vụ mua vào thêm 1.000.000đ vào chỉ tiêu 23

|

| Lưu ý: Không được sử dụng hóa đơn thay thế số 00001539 ngày 01/08/2024 để kê khai vào kỳ quý 3/2024 (kỳ phát sinh hóa đơn thay thế)

=> Vì khoản thuế GTGT đầu ra này thực tế là phát sinh vào kỳ quý 2/2024 (bán hàng vào quý 2 => Số thuế GTGT này được xác định là của quý 2/2024) |

|

* Trường hợp 2: Đối với các lỗi sai trên hóa đơn mà không liên quan đến tờ khai thuế GTGT:

Đối với các sai sót trên hóa đơn mà không liên quan đến số tiền trên hóa đơn như: Sai mã số thuế, ngày tháng, sai tên hàng hóa dịch vụ, sai đơn vị tính, sai số tiền viết bằng chữ…thì không phải kê khai điều chỉnh bổ sung

Vì các sai sót trên không làm thay đổi doanh thu và tiền thuế => Doanh thu và tiền thuế trên hóa đơn thay thế và hóa đơn bị thay thế trong trường hợp này là giống nhau => Không thay đổi giá trị của tờ khai

=> Doanh nghiệp chỉ cần kê khai 1 lần doanh thu và tiền thuế đầu ra theo số đúng (số đúng này đang có trên cả hóa đơn thay thế và hóa đơn bị thay thế) vào kỳ phát sinh nghĩa vụ thuế theo quy định tại điều 8 của thông tư 219/2013/TT-BTC

Ví dụ: Hóa đơn hóa đơn gốc lập sai số 00001286 phát sinh vào quý 2/2024, Có thông tin:

=> Đến quý 3/2024, mới phát hiện ra hóa đơn số 00001286 bị sai tên hàng hóa (các chỉ tiêu còn lại đều đúng)

=> Bên bán đã lập hóa đơn mới thay thế số 00001429:

Cũng có thông tin:

+ Cộng tiền hàng là 30.000.000

+ Tiền thuế GTGT 10% là 3.000.000

=> 2 hóa đơn này chỉ khác nhau về tên hàng hóa, không có sự chênh lệch về doanh thu/giá trị hàng hóa và tiền thuế GTGT nên chỉ cần kê khai 1 lần số tiền doanh thu/giá trị hàng hóa 30 triệu, tiền thuế GTGT 3 triệu vào kỳ quý 2/2024 là được

Share bài viết:

Các Dịch vụ chúng tôi cung cấp gồm:

THÔNG TIN LIÊN HỆ:

THÔNG TIN LIÊN HỆ:

![]() Fanpage: Tung Linh Quan Accounting & Tax Agency

Fanpage: Tung Linh Quan Accounting & Tax Agency

Xem thêm:

-

Cách xuất hóa đơn chiết khấu thương mại theo thông tu 78, nghị định 123

- Cách kê khai hóa đơn không chịu thuế GTGT, thuế suất 0% mới nhất

- Nhờ công ty làm bảo hiểm thất nghiệp được không?

- Quy định về tài khoản kế toán Hợp tác xã

- Dự kiến giảm thuế bảo vệ môi trường đối với xăng, dầu đến hết 31/12/2025

- Chính sách gia hạn thời hạn nộp thuế GTGT, thuế TNDN, thuế TNCN và tiền thuê đất 2024

- Từ năm 2025 đóng 15 năm có lương hưu, tuổi nghỉ hưu quy định ra sao?

- Chính sách thuế đối với hợp đồng thuê tài sản của cá nhân, hộ kinh doanh

- Mất sổ BHXH có được rút BHXH một lần?

- Hướng dẫn chi nhánh phân bổ thuế GTGT đầu vào được khấu trừ

- Điều kiện để chi phí lương lao động nước ngoài được trừ khi tính Thuế TNDN

- Kê khai thuế TNCN cho nhân viên thế nào ?

- Hướng dẫn về chính sách thuế đối với khoản kinh phí được tài trợ

- Tại sao hóa đơn bị cơ quan thuế từ chối cấp mã?

- Công thức tính bảo hiểm xã hội một lần chi tiết nhất

- Thu nhập từ kiều hối có tính thuế TNCN không?

- Thủ tục rút BHXH 1 lần cho người nước ngoài

- Trường hợp nào được xóa nợ thuế?

- BÁO GIÁ DỊCH VỤ ĐĂNG KÝ THÀNH LẬP CÔNG TY

- Hướng dẫn thủ tục chấm dứt hiệu lực mã số thuế online

- Điều kiện vay vốn quỹ phát triển doanh nghiệp nhỏ và vừa từ 10/6/2024

- Nợ thuế bao nhiêu thì cấm xuất cảnh?

- Hướng dẫn cập nhật Căn cước công dân trong đăng ký thuế

- Có giảm trừ gia cảnh cho con trên 18 tuổi được không?

- Những ưu đãi mới nhất khi thành lập doanh nghiệp

- Người lao động xin nghỉ thêm khi hết thai sản?

- Dịch vụ thành lập công ty – 900.000 đồng

- Cách Hạch Toán Chi Phí Lãi Vay Hợp Lý

- Cách Hạch Toán Vay Vốn Ngân Hàng

- Cách hạch toán tiền gửi ngân hàng theo Thông tư 200

- Các khoản trợ cấp BHXH tăng Từ 1/7/2023