Lãi hay lỗ đó là kết quả hoạt động sản xuất kinh doanh trong kỳ (kỳ ở đây có thể là quý – năm) và để biết được kết quả hoạt động sản xuất kinh doanh thì kế toán cần phải tính ra được thu nhập trong kỳ.

I. Cách xác định lãi – lỗ:

II. Cách chuyển lỗ:

– Nguyên tắc chuyển lỗ:

Lưu ý: Số lỗ sau khi quyết toán thuế TNDN được chuyển toàn bộ và liên tục vào thu nhập của những năm tiếp theo. trường hợp Công ty có khoản lỗ phát sinh khi quyết toán thuế TNDN năm trước nhưng không kê khai chuyển lỗ khi quyết toán thuế TNDN năm sau thì không đảm bảo nguyên tắc chuyển lỗ liên tục theo quy định trên và phải khai bổ sung. (Theo Công văn số 8859/CT-TTHT ngày 20/8/2019 của Cục Thuế TP. HCM về việc chuyển lỗ khi tính thuế TNDN).

1. Hướng về cách chuyển lỗ giữa các quý trong cùng 1 năm

Qúy 1/2015:

Công ty A có số liệu như sau:

Doanh thu: 511 = 100 triệu

Thu nhập khác: 711 = 5 triệu, 515 = 5 triệu

Chi phí: 642 + 635 + 632 + 811 = 120 triệu (toàn bộ là CP được trừ)

Công ty A không có thu nhập Miễn thuế, các kỳ trước lãi(đã đóng thuế).

Tạm tính quý 1 như sau:

(DT – CP được trừ + TN khác) – Thu nhập miễn thuế= 511 – (642 + 635 + 632 + 811) + (711 + 515)

– Nếu: 100tr – 120tr + 10tr = – 10tr

=> Qúy 1 lỗ 10 triệu (không phải nộp thuế)

Qúy 2/2015: (không phải nộp thuế) vì vẫn lỗ nên Công ty A không được chuyển số lỗ 10 triệu của quý 2.

Qúy 3/2015:

Công ty A có số liệu như sau:

Doanh thu: 511 = 150 triệu

Thu nhập khác: 711 = 6 triệu, 515 = 2 triệu

Chi phí: 642 + 635 + 632 = 130 triệu và 811 = 3tr

(811= 3 triệu là CP không được trừ khi tính thuế TNDN do nộp phạt mất hóa đơn liên 2 đầu vào)

(DT – CP được trừ + TN khác) – Thu nhập miễn thuế

= 511 – (642 + 635 + 632) + (711 + 515) – 0

– Nếu 150tr – 130tr + 8tr = 12tr

=> Qúy 3 Công ty lãi 12 triệu

Vì quý 3 lãi mà các quý trước (quý 1 và quý 2 lỗ) nên Công ty A sẽ chuyển lỗ theo nguyên tắc: Chuyển toàn bộ và liên tục nhưng tối đa bằng số lãi của kỳ này Nên quý 3/2015 Công ty A chỉ cần chuyển 10tr của quý 1 và 2tr của quý 2 => Qúy 3 Công ty A không phải nộp thuế (Còn 3tr lỗ còn lại của quý 2 Công ty A sẽ theo dõ và chuyển vào các quý sau (nếu lãi).

Bắt đầu từ quý 4 năm 2014 trở đi doanh nghiệp không phải làm tờ khai tạm tính thuế TNDN nữa rồi nên các bạn căn cứ vào số liệu về DT – CP trên sổ sách kế toán để tạm tính ra số tiền thuế TNDN như trên:

+ Nếu ra lãi thì nhân với mức thuế suất mà DN các bạn áp dụng rồi đi nộp tiền.

+ Nếu ra lỗ thì không phải là gì cả (không cần báo cáo, không phải nộp thuế)

2. Hướng về việc chuyển lỗ giữa các quý khác năm (tức là từ năm trước chuyển sang năm sau).

– Doanh nghiệp sau khi quyết toán thuế mà bị lỗ thì chuyển toàn bộ và liên tục số lỗ vào thu nhập (thu nhập chịu thuế đã trừ thu nhập miễn thuế) của những năm tiếp theo. Thời gian chuyển lỗ tính liên tục không quá 5 năm, kể từ năm tiếp sau năm phát sinh lỗ.

– Doanh nghiệp tạm thời chuyển lỗ vào thu nhập của các quý của năm sau khi lập tờ khai tạm nộp quý và chuyển chính thức vào năm sau khi lập tờ khai quyết toán thuế năm.

Công ty A

Năm 2014:

+ Qúy 2: Lãi 10 tr => nộp thuế theo mức thuế suất mà DN áp dụng.

+ Qúy 3: Lỗ 5 tr

+ Qúy 4: Lỗ 20 tr

+ Nhưng khi quyết toán Thuế trên tờ khai quyết toán thuế TNDN mẫu 03/TNDN lại phát sinh lỗ 15 tr

(chỉ tiêu thu nhập tính thuế C4 = (15.000.000).)

Năm 2015:

Qúy 1 lãi 18tr thì kế toán được quyền chuyển số lỗ của năm 2014 sang, nhưng số lỗ được chuyển không được lấy ở các Qúy của năm trước mà phải lấy trên tờ khai quyết toán thuế Mẫu 03/TNDN tại chỉ tiêu C4 – Thu nhập tính thuế.

=> Chuyển lỗ 15tr từ chỉ tiêu C4 trên tờ khai quyết toán thuế TNDN 2014 vào quý 1/2015 => Sau khi chuyển lỗ 15tr thì Qúy 1/2015 chỉ còn 3tr tính thuế => DN tính thuế trên 3tr theo mức thuế suất DN áp dụng.

Chú ý khi chuyển lỗ: phải chuyển toàn bộ và liên tục số lỗ vào thu nhập (thu nhập chịu thuế đã trừ thu nhập miễn thuế).

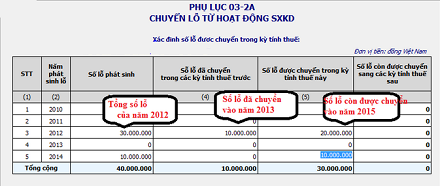

Việc chuyển lỗ giữa các năm được thực hiện khi kế toán làm tờ khai quyết toán thuế TNDN mẫu 03/TNDN và được thực hiện thông qua Phụ lục 03-2A/TNDN (để phần mềm HTKK tổng hợp số liệu lên chỉ tiêu C3 trên tờ khai quyết toán 03/TNDN)

Ví dụ:

Năm 2012: Quyết toán ra lỗ: C4 = (30.000.000)

Năm 2013: Quyết toán ra lãi: C4 = 10.000.000

Vĩ lãi mà năm trước có lỗ chưa chuyển nên sẽ thực hiện chuyển lỗ theo nguyên tắc tối đa bằng số lãi của năm nay (2013) nên sẽ chuyển số lỗ 10.000.000 (trong 30tr) của năm 2012 vào năm 2013 để năm 2013 Thu nhập tính thuế C4 về bằng 0 (không phải nộp thuế).

Năm 2014: Quyết toán ra lỗ: C4 = (10.000.000)

Năm 2015: Quyết toán ra lãi: C4 = 50.000.000

Vì 2015 lãi mà các năm trước còn số lỗ chưa được chuyển hoặc chưa chuyển hết (Năm 2012 còn 20 triệu, năm 2014 có 10 triệu) nên số lỗ này sẽ được chuyển toàn bộ vào năm 2015 trên bảng phụ lục chuyển lỗ 03-2A/TNDN như sau:

Doanh nghiệp tạm thời chuyển lỗ vào thu nhập của các quý của năm sau khi lập tờ khai tạm nộp quý và chuyển chính thức vào năm sau khi lập tờ khai quyết toán thuế năm.

Ví dụ: Năm 2013 DN A có phát sinh lỗ là 10 tỷ đồng, năm 2014 DN A có phát sinh thu nhập là 12 tỷ đồng thì toàn bộ số lỗ phát sinh năm 2013 là 10 tỷ đồng, DN A phải chuyển toàn bộ vào thu nhập năm 2014.

Ví dụ: Năm 2013 DN B có phát sinh lỗ là 20 tỷ đồng, năm 2014 DN B có phát sinh thu nhập là 15 tỷ đồng thì:

+ DN B phải chuyển toàn bộ số lỗ 15 tỷ đồng vào thu nhập năm 2014;

+ Số lỗ còn lại 5 tỷ đồng, DN B phải theo dõi và chuyển toàn bộ liên tục theo nguyên tắc chuyển lỗ của năm 2013 nêu trên vào các năm tiếp theo, nhưng tối đa không quá 5 năm, kể từ năm tiếp sau năm phát sinh lỗ.

- Việc chuyển lỗ giữa các năm được thực hiện trên phụ lục 03-2A/TNDN khi thực hiện quyết toán thuế thu nhập doanh nghiệp. Sau khi các bạn hoàn thành việc chuyển lỗ trên phụ lục này phần mềm sẽ tổng hợp vào chỉ tiêu C3 trên tở khai quyết toán thuế TNDN mẫu 03/TNDN.

Trong Thông tư 78/2014/TT-BTC

Chú ý:

– Trường hợp cơ quan có thẩm quyền kiểm tra, thanh tra quyết toán thuế thu nhập doanh nghiệp xác định số lỗ doanh nghiệp được chuyển khác với số lỗ do doanh nghiệp tự xác định thì số lỗ được chuyển xác định theo kết luận của cơ quan kiểm tra, thanh tra nhưng đảm bảo chuyển lỗ toàn bộ và liên tục không quá 5 năm, kể từ năm tiếp sau năm phát sinh lỗ theo quy định.

Quá thời hạn 5 năm kể từ năm tiếp sau năm phát sinh lỗ, nếu số lỗ phát sinh chưa chuyển hết thì sẽ không được chuyển vào thu nhập của các năm tiếp sau.

– Doanh nghiệp chuyển đổi loại hình doanh nghiệp, sáp nhập, hợp nhất, chia, tách, giải thể, phá sản phải thực hiện quyết toán thuế với cơ quan thuế đến thời điểm có quyết định chuyển đổi loại hình doanh nghiệp, sáp nhập, hợp nhất, chia, tách, giải thể, phá sản của cơ quan có thẩm quyền, số lỗ của doanh nghiệp phát sinh trước khi chuyển đổi, sáp nhập, hợp nhất phải được theo dõi chi tiết theo năm phát sinh và bù trừ vào thu nhập cùng năm của doanh nghiệp sau khi chuyển đổi, sáp nhập, hợp nhất hoặc được tiếp tục chuyển vào thu nhập của các năm tiếp theo của doanh nghiệp sau khi chuyển đổi, sáp nhập, hợp nhất để đảm bảo nguyên tắc chuyển lỗ tính liên tục không quá 5 năm, kể từ năm tiếp sau năm phát sinh lỗ.

Khi làm tờ khai quyết toán thuế TNDN mẫu 03/TNDN.

Nếu chỉ tiêu C4 – Thu nhập tính thuế có phát sinh dương (lãi) mà các năm trước (trong vòng 5 năm) có số lỗ chưa chuyển hết thì kế toán thực hiện việc chuyển lỗ trên phụ lục 03-2A/TNDN để phần mềm tự động cập nhật số liệu về chỉ tiêu C3 – lỗ từ các năm trước chuyển sang.

Share bài viết:

- Trụ sở chính: 01 Phùng Hưng, Phường Thanh Khê Tây, Quận Thanh Khê, Thành phố Đà Nẵng

- Chi nhánh: Số nhà 12, ngõ 14/4, đường Nguyễn Du, TP. Hà Tĩnh – Hà Tĩnh

- Điện thoại: 02363.642.244 – 02363.642.044 – 0905.171.555

- Email:tlqdailythue@gmail.com

- Web: https://tunglinhquan.com

- FaceBook: https://www.facebook.com/DailythueTunglinhquan

Xem thêm:

- Các khoản thu nhập khác

- Các khoản thu nhập khác

- Cách tính thuế thu nhập doanh nghiệp tạm tính

- Thuế suất thuế thu nhập doanh nghiệp 2020

- Cách xác định doanh thu để tính thuế TNDN

- Lưu ý về thuế khi chuyển nhượng vốn

- Danh sách Đại lý thuế mới nhất tại Đà Nẵng

- Tải mẫu ngân hàng đăng ký nộp thuế điện tử

- Áp dụng mức giảm trừ gia cảnh mới từ tháng 07/2020

- DỊCH VỤ KẾ TOÁN ĐÀ NẴNG

- Thành lập công ty chuyên nghiệp tại Đà Nẵng

- Thành lập doanh nghiệp trọn gói tại Đà Nẵng

- Thành lập công ty giá ưu đãi tại Đà Nẵng

- Dịch vụ tư vấn thuế

- Tư vấn pháp luật về thuế tại Đà Nẵng

- Dịch vụ chữ ký số Đà Nẵng

- CHÚNG TÔI LÀ ĐẠI LÝ THUẾ

- Dịch vụ thành lập công ty tại Đà Nẵng

- Dịch vụ đăng ký BHXH Đà Nẵng

- Dịch vụ giải thể doanh nghiệp tại Đà Nẵng

- Đào tạo kế toán tại Đà Nẵng

- Dịch vụ hóa đơn điện tử Đà Nẵng

- Dịch vụ chữ ký số Đà Nẵng

- Dịch vụ quyết toán thuế thu nhập cá nhân tại Đà Nẵng

- Dịch vụ kế toán thuế tại Đà Nẵng

[…] Các bạn tham khảo tại đây: Cách xác định lãi lỗ và cách chuyển lỗ thuế TNDN […]

[…] Cách xác định lãi lỗ và chuyển lỗ thuế TNDN […]

[…] Cách xác định lãi lỗ và chuyển lỗ thuế TNDN […]

[…] Cách xác định lãi lỗ và chuyển lỗ thuế TNDN […]

[…] Cách xác định lãi lỗ và chuyển lỗ thuế TNDN […]

[…] Cách xác định lãi lỗ và chuyển lỗ thuế TNDN […]

[…] Cách xác định lãi lỗ và chuyển lỗ thuế TNDN […]

[…] Cách xác định lãi lỗ và chuyển lỗ thuế TNDN […]